Você já se perguntou como os dividendos podem afetar sua renda? Talvez você já tenha ouvido falar sobre esses proventos, mas não tenha certeza de como eles funcionam ou se realmente valem a pena como um investimento. Neste artigo, vamos explorar tudo o que você precisa saber sobre dividendos e como eles podem se tornar uma fonte confiável de renda passiva para você. Vamos lá!

Conteúdo

- 1 O Que São Dividendos e Como Podem Gerar uma Renda Extra?

- 2 Por Que Investir em Empresas Pagadoras de Dividendos?

- 3 Quais São os Investimentos que Pagam Dividendos?

- 4 Como Calcular e Avaliar o Dividend Yield de uma Empresa?

- 5 Dividendos: Isentos de Imposto de Renda, mas Exige Declaração

- 6 Projeto de Reforma Tributária: Impacto nos Dividendos

- 7 Estratégias para Construir uma Carteira de Dividendos

- 8 É Possível Viver de Renda com Dividendos? O Que Considerar?

- 9 Diversificação: Chave para Maximizar Rendimentos e Reduzir Riscos

- 10 Conclusão

O Que São Dividendos e Como Podem Gerar uma Renda Extra?

Dividendos representam uma fração dos ganhos concedidos pelas empresas aos seus acionistas, como uma compensação pelo investimento realizado. Em outras palavras, eles representam uma fração dos ganhos concedidos pelas empresas aos seus acionistas, como uma compensação pelo investimento realizado em uma empresa, você se torna elegível para receber uma parte dos lucros daquela empresa. Esses pagamentos são geralmente feitos de forma regular, mensalmente, trimestralmente ou anualmente, e representam uma fonte estável de renda passiva.

Ao investir em empresas que pagam dividendos, você está essencialmente colocando seu dinheiro para trabalhar para você. Em vez de apenas esperar pela valorização das ações no mercado, você está recebendo uma parte dos lucros da empresa diretamente em sua conta, independentemente das flutuações do mercado de ações. Isso pode ser especialmente atraente para investidores que buscam uma forma mais estável de renda e desejam diversificar sua carteira além de simplesmente comprar e vender ações.

Por Que Investir em Empresas Pagadoras de Dividendos?

Investir em empresas que pagam dividendos pode ser uma estratégia inteligente por várias razões:

- Renda Passiva Estável: Os dividendos proporcionam uma fonte confiável de renda, que pode ser particularmente útil para aposentados ou qualquer pessoa que busque uma renda adicional.

- Potencial de Crescimento do Investimento: Além dos dividendos, muitas empresas que pagam proventos também apresentam potencial de crescimento em suas ações. Isso significa que você pode não apenas receber uma renda passiva, mas também ver o valor de suas ações aumentar ao longo do tempo.

- Resiliência em Tempos de Crise: Empresas que pagam dividendos tendem a ser mais estáveis e resistentes durante períodos de volatilidade do mercado. Isso ocorre porque essas empresas geralmente têm uma forte base financeira e histórico consistente de lucros.

- Benefícios Fiscais: Em muitos países, os dividendos são tributados em uma taxa menor do que outras formas de renda, o que pode resultar em uma carga tributária mais leve para os investidores.

Investir em empresas pagadoras de dividendos pode ser uma estratégia de longo prazo eficaz para construir riqueza e garantir uma fonte estável de renda ao longo do tempo.

Quais São os Investimentos que Pagam Dividendos?

Os investimentos que pagam dividendos incluem não apenas ações de empresas, mas também uma variedade de outros instrumentos financeiros, tais como:

- Ações de Empresas: Muitas empresas listadas em bolsa pagam dividendos regularmente aos seus acionistas. Essas empresas podem estar em uma variedade de setores, desde tecnologia até serviços públicos.

- Fundos Imobiliários (FIIs): Os FIIs são veículos de investimento que detêm uma carteira de imóveis comerciais, residenciais ou industriais. Eles geralmente distribuem a maior parte de sua renda aos cotistas na forma de dividendos.

- Fundos de Investimento: Alguns fundos de investimento também pagam dividendos aos seus cotistas, especialmente aqueles que investem em ações de empresas pagadoras de proventos.

- Brazilian Depositary Receipts (BDRs): Os BDRs são recibos negociados na bolsa brasileira (B3) que representam ações de empresas listadas em bolsas estrangeiras. Se a empresa estrangeira pagar dividendos, os detentores de BDRs brasileiros também podem receber uma parte desses proventos.

Ao diversificar sua carteira para incluir uma variedade de investimentos que pagam dividendos, você pode criar uma fonte robusta e diversificada de renda passiva.

Como Calcular e Avaliar o Dividend Yield de uma Empresa?

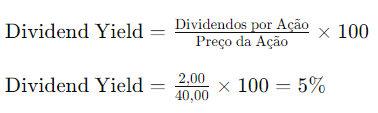

O dividend yield é uma métrica importante usada pelos investidores para avaliar a atratividade de um investimento em termos de dividendos. Ele é calculado como a razão entre os dividendos pagos por ação e o preço atual da ação. Em outras palavras, é uma medida da taxa de retorno que um investidor pode esperar em termos de dividendos em relação ao preço atual da ação.

Por exemplo, se uma empresa paga R$ 2,00 por ação em dividendos e o preço atual da ação é de R$ 40,00, o dividend yield seria calculado da seguinte forma:

Um dividend yield de 5% significa que um investidor pode esperar receber um retorno de 5% do preço atual da ação em termos de dividendos. Quanto maior o dividend yield, mais atraente é o investimento em termos de dividendos.

Ao avaliar o dividend yield de uma empresa, é importante considerar não apenas o valor absoluto dos dividendos pagos, mas também a consistência e a sustentabilidade dos pagamentos ao longo do tempo. Empresas que têm um histórico sólido de pagamento de dividendos e uma política transparente em relação à distribuição de lucros são geralmente consideradas mais atrativas para os investidores.

Dividendos: Isentos de Imposto de Renda, mas Exige Declaração

Uma das vantagens dos dividendos como forma de renda é que eles são geralmente isentos de imposto de renda na fonte. Isso significa que os investidores podem receber os dividendos brutos, sem a dedução de impostos na fonte. No entanto, ainda precisam ser declarados na declaração anual de imposto de renda do investidor, mesmo que não haja imposto a pagar.

Na declaração de imposto de renda, os proventos recebidos devem ser informados na seção de rendimentos tributáveis, juntamente com outras formas de renda, como salários, aluguéis e juros de aplicações financeiras. É importante manter registros precisos de todos os dividendos recebidos ao longo do ano, incluindo o valor e a fonte dos pagamentos.

Embora os dividendos sejam isentos de imposto de renda na fonte, é importante lembrar que os rendimentos provenientes desses proventos ainda podem estar sujeitos a outras formas de tributação, como o imposto de renda sobre ganhos de capital. Por isso, é essencial consultar um contador ou especialista em impostos para garantir o correto tratamento fiscal em sua declaração de imposto de renda.

Projeto de Reforma Tributária: Impacto nos Dividendos

Com o avanço das discussões sobre a reforma tributária em diversos países, incluindo o Brasil, os investidores estão atentos ao possível impacto das mudanças nas regras fiscais. Embora ainda não haja uma definição final sobre as alterações propostas, é importante considerar como as mudanças nas taxas de imposto de renda podem afetar a atratividade dos dividendos como forma de investimento.

Por exemplo, se as taxas de imposto de renda sobre dividendos forem aumentadas, isso pode reduzir o valor líquido dos pagamentos aos investidores e torna-los menos atrativos em comparação com outras formas de renda. Por outro lado, se as taxas de imposto de renda sobre proventos forem reduzidas, isso pode aumentar o valor líquido dos pagamentos aos investidores e os tornando mais atrativos como forma de investimento.

É importante acompanhar de perto o andamento das discussões sobre a reforma tributária e considerar como as mudanças propostas podem afetar seus investimentos. Consultar um profissional financeiro ou tributário pode ajudá-lo a tomar decisões informadas sobre sua estratégia de investimento à medida que as mudanças fiscais ocorrem.

Estratégias para Construir uma Carteira de Dividendos

Construir uma carteira de investimentos focada em renda passiva requer cuidado e consideração. Aqui estão algumas estratégias para ajudá-lo a construir uma carteira bem-sucedida:

- Diversificação: Ao selecionar ações de empresas pagadoras de dividendos, é importante diversificar sua carteira para mitigar o risco específico da empresa. Isso significa investir em empresas de diferentes setores e geografias para garantir um fluxo de renda estável, independentemente das condições econômicas.

- Avaliação Fundamental: Antes de investir em uma empresa pagadora de dividendos, é crucial realizar uma análise fundamental detalhada para avaliar a saúde financeira da empresa, sua capacidade de pagar dividendos consistentes e sua política de distribuição de lucros.

- Reinvestimento de Dividendos: Considerar reinvestir os dividendos recebidos de volta na mesma empresa ou em outras oportunidades de investimento pode ajudar a aumentar o potencial de crescimento de sua carteira ao longo do tempo.

- Monitoramento Regular: Manter-se atualizado sobre o desempenho das empresas em sua carteira, bem como as mudanças nas políticas de dividendos e no ambiente econômico, é essencial para garantir o sucesso de sua estratégia de investimento em dividendos.

Ao seguir essas estratégias e manter uma abordagem disciplinada e de longo prazo, você pode construir uma carteira que forneça uma fonte confiável de renda passiva e crescimento de capital ao longo do tempo.

É Possível Viver de Renda com Dividendos? O Que Considerar?

Muitos investidores se perguntam se é possível viver de renda apenas com os dividendos recebidos de suas investimentos. Embora seja possível, há vários fatores a serem considerados ao planejar uma estratégia de renda passiva baseada em proventos:

- Necessidades de Renda: Avalie suas necessidades de renda e compare-as com o rendimento gerado pelos dividendos de sua carteira de investimentos. Certifique-se de que os proventos recebidos sejam suficientes para cobrir suas despesas mensais e fornecer uma margem de segurança para imprevistos.

- Diversificação: Uma carteira diversificada de investimentos em dividendos pode ajudar a garantir um fluxo de renda estável e mitigar o risco de depender de um único setor ou empresa para sua renda.

- Planejamento Financeiro: Desenvolva um plano financeiro abrangente que leve em consideração não apenas seus investimentos em dividendos, mas também outras fontes de renda, como previdência social, pensões e outros investimentos.

- Reinvestimento de Dividendos: Considere reinvestir parte dos dividendos recebidos para aumentar o potencial de crescimento de sua carteira ao longo do tempo e garantir um fluxo de renda sustentável no futuro.

Embora viver de renda apenas com proventos possa ser um objetivo alcançável para muitos investidores, é importante realizar uma cuidadosa análise e planejamento financeiro para garantir o sucesso a longo prazo.

Leia também: 10 Empresas de Dividendos Mensais em Dólar

Diversificação: Chave para Maximizar Rendimentos e Reduzir Riscos

A diversificação é uma estratégia fundamental para maximizar os rendimentos e reduzir os riscos ao investir. Ao diversificar sua carteira de investimentos, você pode se beneficiar de várias maneiras:

- Redução do Risco: Ao investir em uma variedade de empresas em diferentes setores e geografias, você reduz o risco de perdas significativas caso uma empresa ou setor específico enfrente dificuldades.

- Maximização de Oportunidades: A diversificação permite que você aproveite oportunidades de investimento em diferentes setores e regiões que podem estar experimentando crescimento e oferecendo dividendos atraentes.

- Aumento da Estabilidade: Uma carteira diversificada tende a ser mais estável ao longo do tempo, proporcionando um fluxo de renda confiável, mesmo em condições econômicas adversas.

Ao diversificar sua carteira de investimentos em dividendos, você pode aproveitar os benefícios da renda passiva enquanto reduz os riscos e aumenta o potencial de crescimento a longo prazo.

Conclusão

Investir em empresas pagadoras de dividendos pode ser uma estratégia eficaz para gerar uma fonte estável de renda passiva e aumentar o potencial de crescimento de sua carteira de investimentos. Com uma abordagem disciplinada e de longo prazo, você pode construir uma carteira diversificada de investimentos que forneça uma fonte confiável de renda ao longo do tempo.

Ao avaliar as empresas, é importante considerar não apenas o dividend yield e a atratividade dos pagamentos dos proventos, mas também a saúde financeira da empresa, sua política de distribuição de lucros e seu potencial de crescimento a longo prazo. Além disso, é essencial manter uma abordagem disciplinada e monitorar regularmente o desempenho de sua carteira de investimentos para garantir o sucesso a longo prazo.

Portanto, se você está buscando uma forma confiável de gerar renda passiva e construir riqueza ao longo do tempo, considerar investir em empresas pagadoras de dividendos pode ser uma excelente opção para você. Lembre-se sempre de fazer sua própria pesquisa e consultar um profissional financeiro antes de tomar decisões de investimento importantes. Com uma estratégia sólida e um plano bem executado, você pode alcançar seus objetivos financeiros e desfrutar dos benefícios, como uma fonte de renda passiva.

Por fim, é importante ressaltar que este artigo é apenas informativo e não deve ser interpretado como uma indicação específica de investimento. Cada investidor possui circunstâncias financeiras únicas e é fundamental realizar uma análise cuidadosa e consultar profissionais qualificados antes de tomar decisões financeiras importantes.